0752-8214331

15018889253

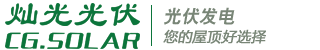

2021年1-9月我国户用光伏新增装机11.7GW,同比增长121.4%,在新增装机中占比达到45.7%;1-6月占比则达到58.9%,超越集中式电站,户用光伏需求拉动能力凸显。

6月20日,国家能源综合司正式下发《关于报送整县(市、区)屋顶分布式光伏开发试点方案的通知》,支持分布式光伏发展,我们测算户用光伏2022-2025年新增装机CAGR或达34%,持续领跑光伏行业。我们看好央企入局为户用光伏带来商业模式优化及增量能见度提升,看好民企作为开发、建设、运维方,央企作为投资方,共同支持行业快速发展。

摘要

为什么要关注户用光伏

2021年1-9月户用光伏成为需求拉动主力,原材料价格上涨彰显户用光伏需求韧性。户用光伏具备属性优势,装机空间广阔,或为1200GW-2200GW,当前屋顶渗透率低于2%,显著低于海外如澳洲的16%-40%。

目前户用光伏主要集中在山东、河北、河南三省,CR3装机在2019/2020/1H21分别为60.8%/76.9%/81.6%,我们测算随着产业链价格回归合理,光伏组件价格继续下降,明年将新增5个省份达到光伏发电侧平价,后年基本实现多数省份光伏发电侧平价,我们认为收益率、人口水平和三省相近的省份如安徽、山西、江苏等有条件迎来户用光伏大发展,同时受益整县分布式光伏推进政策,行业有望呈现高于光伏行业整体增速,我们测算2022-2025年装机CAGR或为34%。

2021年1-9月户用光伏成为需求拉动主力,原材料价格上涨彰显户用光伏需求韧性

2021年光伏产业链价格上涨彰显户用光伏需求韧性。2021年光伏产业链价格持续上涨,1-9月硅料价格累计上涨176.5%,组件价格对集中式电站开工形成压力情况下,户用光伏对需求起到了关键拉动作用。户用光伏1-9月新增装机11.7GW,同比增长121.4%,占全部光伏新增装机比例达到45.7%,彰显需求韧性。我们认为主要源于户用光伏对组件价格的低敏感度。

图表:2016-9M21户用光伏新增装机及占整体新增装机比例

资料来源:国家能源局,中金公司研究部

► 户用光伏仍有3分度电国补及部分地方补贴,带来组件价格容忍度。户用光伏2021年仍有0.03元/千瓦时的度电补贴,我们测算相同条件下,3分度电补贴可带来约2个百分点的权益IRR提升,同时在相同的权益IRR下3分度电补贴约可容忍约0.3元/瓦的组件价格上涨。展望明年及未来,国补取消是必然,但仍有部分地方存在高额户用光伏补贴,如北京市0.3元/千瓦时补贴5年、上海市0.05元/千瓦时补贴5年等,继续对户用装机形成一定激励。

► 分布式电站非技术成本低,虽可能承担额外屋顶加固等成本,综合来看成本低于集中式电站。集中式电站造价中,非技术成本:土地成本、电网接入成本及管理费用占比较大,而分布式电站无土地成本,电网接入和管理费用成本也相对较低。根据CPIA,2020年集中式电站造价中,非技术成本为0.68元/瓦,占比约17%,而分布式电站非技术成本仅0.19元/瓦,占比约6%。考虑屋顶加固等成本后,分布式电站较集中式电站仍有0.6元/瓦的造价缩减。

► 户用安装费按照组件块数收费,大尺寸、高功率组件推广摊薄单瓦建安费用。假设户用光伏组件从400W升级至500W将节省20%的建安费用,或为0.1-0.2元/瓦,同时高功率组件将带来部分BOS端单瓦成本节省,带来组件价格容忍度提升。

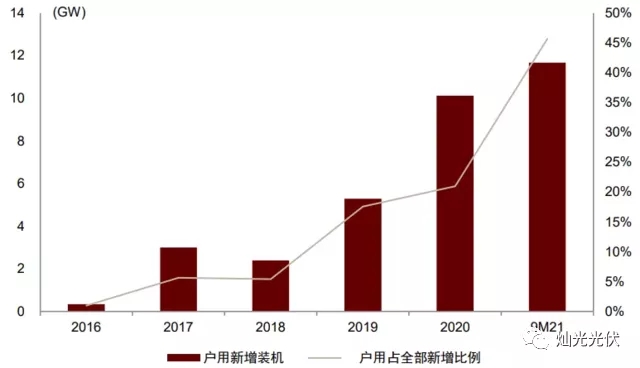

户用光伏具备能源属性优势:资源与负荷匹配,建设门槛低,无业主差别化

光伏较其他能源具备资源、成本优势。根据我们在《碳中和,离我们还有多远》中的分析,核电考虑厂址资源、安全问题及铀矿资源新增装机空间或在200GW水平;水电资源有限,未来可开发规模只有约160GW空间,且开发成本持续提升;生物质总资源量受到粮食安全限制;火电装机将在2025年达峰,逐步成为调峰机组。而风电光伏资源禀赋充足,我们估算理论装机空间分别为5000GW级别和万GW级别,同时具备成本持续下降和较为安全的特点,是碳中和的主力能源形式。进一步分析,光伏相较风电,装机空间和成本下降潜力更大,是新能源中的主力能源。

光伏各类发电形式中,户用光伏具备属性优势。光伏按照建设形式可以分为集中式和分布式,分布式电站按照装机位置的不同主要可以分为户用分布式光伏和工商业分布式光伏。

► 集中式电站受到土地资源和消纳保障的限制。受中东部土地资源限制,集中式电站大基地多在胡焕庸线西北部地区建设,而我国电力负荷中心位于中东部地区,过半电力需通过特高压外输消纳,但由于特高压存在架空占地面积较大,对电网存在冲击以及成本下降空间有限,集中式电站的建设受到一定的消纳空间和输配成本限制。

► 户用光伏:资源与负荷匹配,发用电灵活,建设门槛低,无业主差别化。电力负荷中心中东部地区多数具备900-1,100小时的有效光伏利用小时能力,户用光伏建设在用户侧能够打破资源和负荷的错配,实现发用电一体化,其具备建设门槛低,发用电灵活的优势,降低了电力运输成本及损耗。同时相较工商业光伏,户用光伏的屋顶更加无业主差别化,具备资源及开发效率优势。我们认为未来能源的终极形式或为分布式光伏+储能。

同时,户用光伏在消纳保障及储能配置方面具备优势。除了过去户用光伏一直享有度电补贴溢价,目前及未来户用光伏仍具备诸如消纳保障、储能配置要求等优势。如在消纳方面,集中式电站受到保障性并网规模的限制,市场化并网部分需要承担额外的消纳条件成本,而户用光伏则由电网企业保障并网消纳;在储能配置方面,各地文件所针对新增光伏电站为集中式和工商业分布式,户用光伏并未要求额外配置储能。因此我们认为虽然明年户用补贴取消,但是部分地方补贴及消纳保障、储能配置等方面的优势仍将助力行业快速、健康发展。

图表:户用光伏属性优势示意图

资料来源:中金公司研究部

当前渗透率远低于海外国家,装机空间广阔,增长潜力大,组件价格下降有望刺激更多省份户用光伏需求

我国户用光伏当前渗透率仅为1.8%,装机空间或为1200GW-2200GW

根据我国第七次人口普查乡村人口数量,假设单户人口6人进行估算。

► 2020年底户用光伏渗透率仅为1.8%:截至2020年底,我国累计户用光伏用户数量为150万户,按照5.1亿乡村人口,单户人口6人估算,乡村用户渗透率仅为1.8%。我们进一步测算头部山东、河北、河南2020年底渗透率分别为7.3%、6%及2%。

► 我国户用光伏装机空间或为1200-2200GW:2020年我国新增户用光伏装机户均规模为26kw,累计平均规模为14kw,我们按照该户均装机规模为上下限,估算我国户用光伏装机空间或为1200-2200GW。

图表:截至2020年底户用光伏山东省、河北省、河南省及全国装机渗透率测算

资料来源:国家能源局,国家统计局,中金公司研究部

图表:我国户用光伏装机空间测算

资料来源:国家能源局,国家统计局,中金公司研究部

户用光伏适合什么样的商业模式?

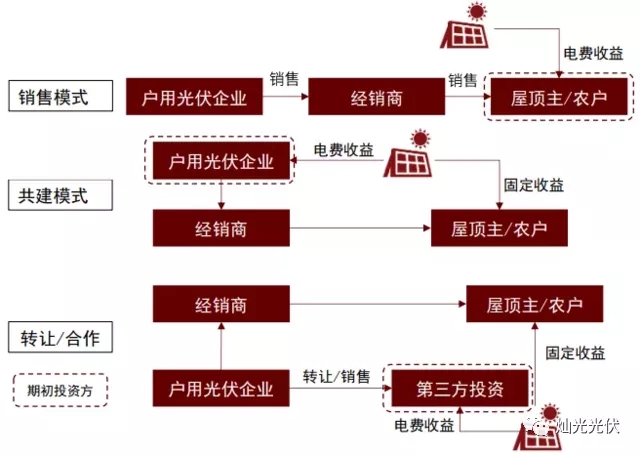

户用光伏目前存在的销售模式和共建模式本质上为利润分配的变化,我们认为销售模式前期推广有难度需要金融支持,而共建模式需企业承担初始投资较为重资产,民企财务报表较难支撑快速发展。整县分布式光伏推进政策下,户用光伏模式有望向户用光伏企业+经销商承担制造、推广、建设及运维服务,国企作为投资方,农户享受固定收益的模式发展,可同时解决推广难和民企资金问题,融合各方优势,我们认为是适合行业快速、健康和可持续发展的商业模式。

户用光伏现存商业模式分析:销售及共建模式均面临一定问题

户用光伏各类商业模式的本质区别为利润分配的变化,但均需要民企作为系统供应商,以及经销商提供推广、建设及后续服务。

► 销售模式:电站实际投资/持有方(电费受益方)为屋顶主即农户,卖方获得销售利润,农户获得自用电电费节省或上网电费收入。

► 共建模式:电站实际投资/持有方(电费受益方)为卖方,屋顶主/农户获得固定收益。

► 合作模式:本质上是销售和共建模式的结合,即卖方先投资电站,后续将电站资产转让给第三方。或第三方直接出资建设。卖方获得销售利润,第三方获得电费收入,屋顶主/农户仍获得固定收益。

图表:户用光伏四个利益相关方关系图

资料来源:中金公司研究部

整县推进带来户用商业模式变化:央企投资,民企提供开发、建设、运维,农户享受固定收益 。

公司简介:

广东灿光光伏有限公司于2014年组建成立,是惠州地区最早专注于分布式光伏电站承建、投资及运维服务的一体化新能源企业,以光伏扶贫项目、家用分布式光伏项目及工商业分布式光伏项目为主,项目遍布惠城、仲恺、惠阳、大亚湾、惠东、博罗各区县,同时公司是天合光能、阿特斯及华为 (HUAWEI)在惠州地区的核心代理商,在光伏发电系统集成、安装及运维中是惠州地区唯一一家被省太阳能协会评定为项目建设规范型企业,已与多家国有光伏上市企业、国际融资租赁公司达成合作,可为工商业客户提供光伏电站的投融资、设计咨询、政府申报、施工建设、并网及运维等全方位的服务,为客户或电站投资商提供高质量、有长期稳定投资收益的清洁能源电力产品。

总公司地址:惠州市惠阳区迎宾路 24 号8 楼

邮箱:hucanguang@163.com 粤ICP备19123276号

广东灿光光伏有限公司

_eben.jpg)